قام البنك المركزي المصري بصياغة استراتيجية الشمول المالي (2022-2025)، بما يهدف إلى تعزيز الشمول المالي للمجتمع وتحقيق النمو الاقتصادي.

جاء ذلك في إطار الجهود المبذولة على مستوى الدولة لتحقيق التمكين الاقتصادي للمواطنين والشركات، بما يتماشى مع أهداف التنمية المستدامة ورؤية مصر 2030.

أُعدت الاستراتيجية على أساس علمي وذلك اعتمادًا على نتائج المسح الميداني للخدمات المالية، الذي نُفذ على عينة ممثلة للأفراد والمشروعات المتوسطة والصغيرة ومتناهية الصغر (القطاع الرسمي وغير الرسمي)، بالتعاون مع الجهاز المركزي للتعبئة العامة والاحصاء، وبدعم فني من الاتحاد الأوروبي، والوكالة الألمانية للتعاون الدولي (GIZ)، وهو ما يعكس الشراكة الاستراتيجية مع شركاء التنمية.

وترتكز استراتيجية الشمول المالي على أربعة محاور أساسية يتم العمل عليها بشكل مستدام وهي:

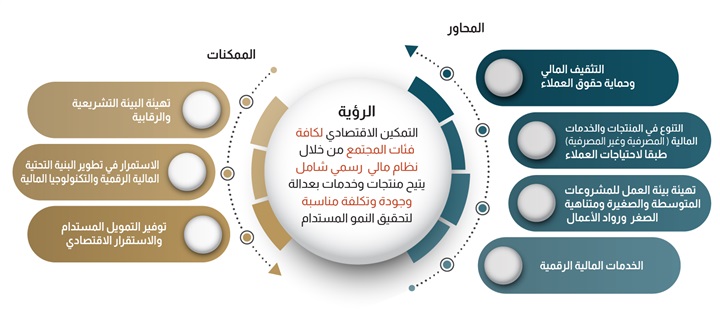

الرؤية:

التمكين الاقتصادي لكافة فئات المجتمع من خلال نظام مالي رسمي شامل يتيح منتجات وخدمات بعدالة وجودة وتكلفة مناسبة لتحقيق النمو المستدام.

المحاور:

التثقيف المالي وحماية حقوق العملاء.

التنوع في المنتجات والخدمات المالية (المصرفية وغير المصرفية) طبقا احتياجات العملاء.

تهيئة بيئة العمل للمشروعات المتوسطة والصغيرة ومتناهية الصغر ورواد الأعمال.

الخدمات المالية الرقمية.

الممكنات:

تهيئة البيئة التشريعية والرقابية.

الاستمرار في تطوير البنية التحتية المالية الرقمية والتكنولوجيا المالية.

توفير التمويل المستدام والاستقرار الاقتصادي.

وتأتي صياغة استراتيجية الشمول المالي (2022-2025)، في إطار حرص البنك المركزي المصري، على التعاون مع كافة مؤسسات الدولة، بهدف إتاحة الخدمات المصرفية لكافة فئات المجتمع- بعدالة وجودة وتكلفة مناسبة -وتمكينهم اقتصاديًا، بالإضافة إلى حوكمة الرقابة على الكيانات المصرفية بما يدعم قوة الجهاز المصرفي، ويعزز النمو الاقتصادي المستدام، ويساهم في متابعة تطور نسب حصول المواطنين والمؤسسات متناهية الصغر والصغيرة والمتوسطة على الخدمات المالية والتمويل من خلال تحديد مجموعة من المؤشرات المتعارف عليها دوليًا.

وتأتي الاستراتيجية استكمالًا ودعمًا للجهود التي اتخذها البنك المركزي المصري- من مبادرات ومشروعات- لتعزيز معدلات الشمول المالي في مصر على مدار السنوات السابقة، حيث ارتفعت تلك المعدلات من 33% في عام 2017، إلى 56.2% بنهاية 2021.